年齢に応じた家づくりの考え方のポイント【20代~60代まで各年代を解説】

家づくりをご検討されている方の年齢層は幅広く、20代の方から60代の方までご検討されています。しかし、それぞれの年代によって家づくりの考え方は大きく異なってきます。

本記事では、20代~60代まで各年代ごとの家づくりの考え方を、お金と傾向の観点からわかりやすく解説します。

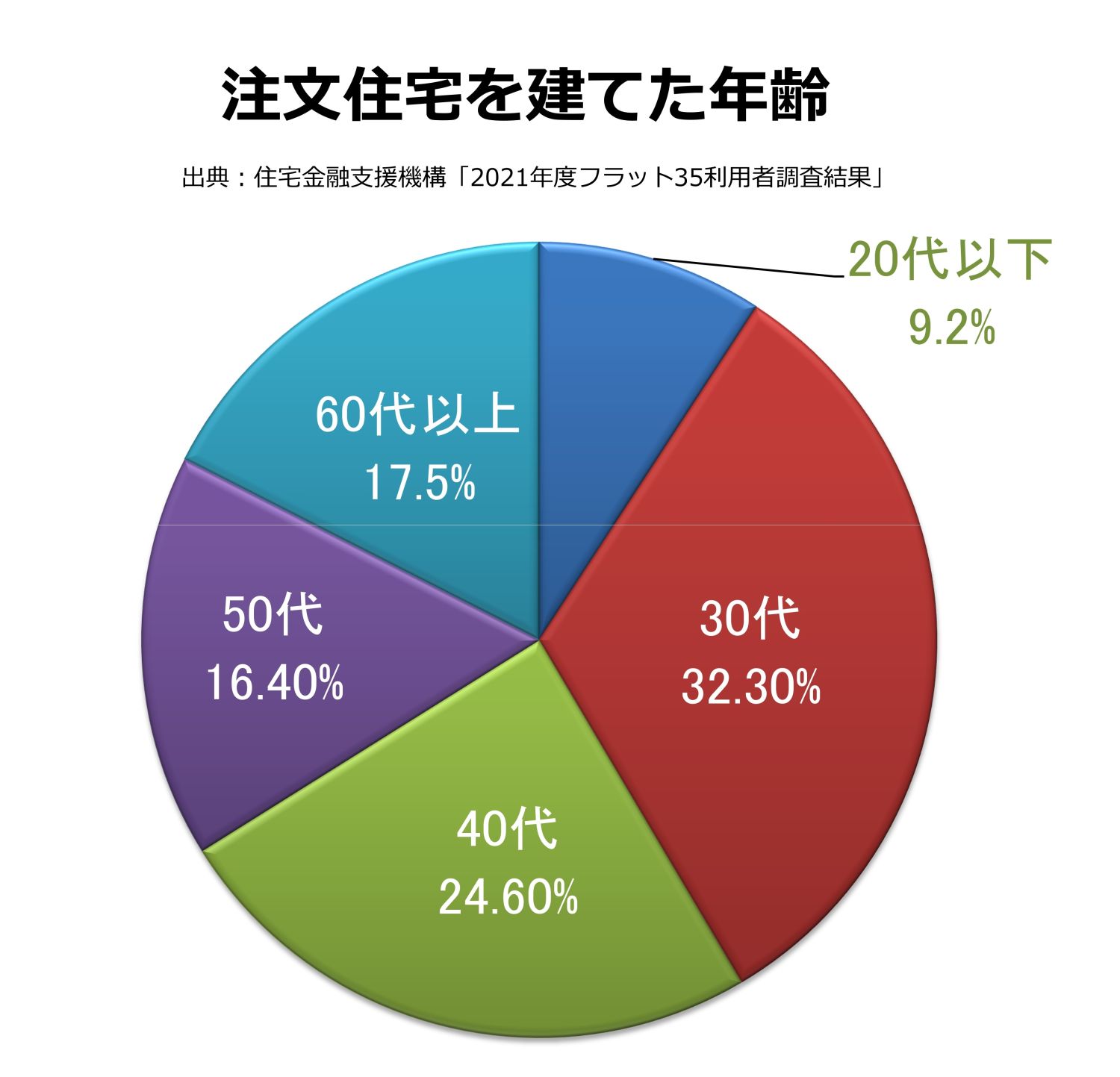

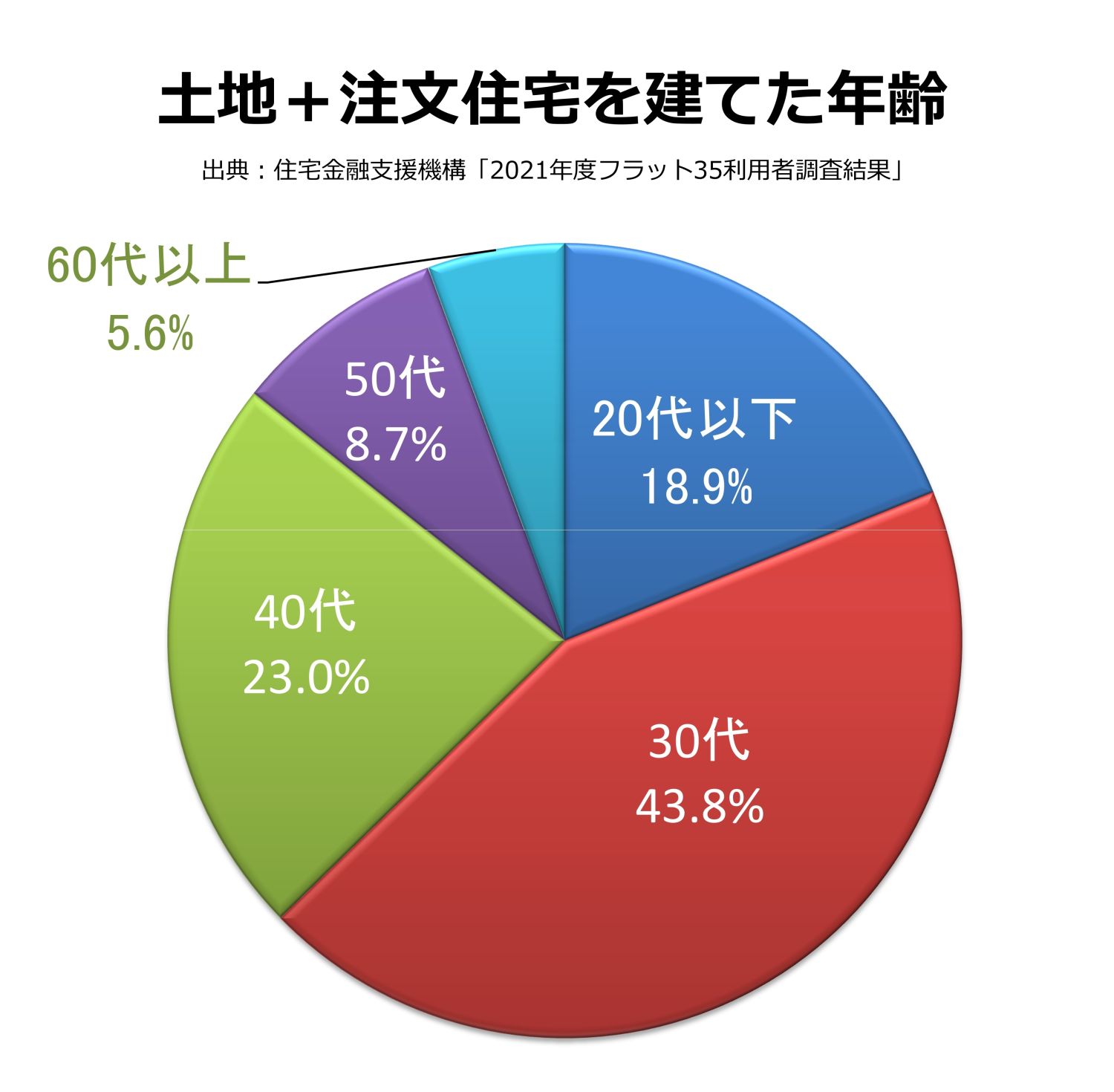

注文住宅建築の年代別割合

住宅金融支援機構「2021年度フラット35利用者調査結果」では、注文住宅を建てた年齢、土地購入+注文住宅を建てた年齢は次のグラフのようになっています。

20代からの家づくり

20代からの家づくりのポイントは以下の通りです。

それぞれ順番に解説します。

人生の不確定要素が大きい

住宅購入の際、誰しも現在のライフスタイルや生活環境をもとに新生活をイメージします。しかし、20代は勤務先や子どもの成長、現在のご近所付き合いなど、時間の経過と共に変化する要素が多くあります。

今は最適な選択が先々負担になる可能性もありますので、家族でよく話し合った上で居住エリアを選定することをお勧めします。

価値観が変わることもある

20代のときは便利な都市部が好みだったものの、日々の暮らしの中で自然豊かな場所で過ごしたくなるなど、価値観が変化するというのはよくあることです。

住宅購入の際、その場の勢いで決めてしまわず視野を広げて、他の方が何を重要視してどのような家を購入し、どんな暮らしをしているのかを調べるだけでも、後悔しない住宅購入の重要なポイントになります。

金融機関の融資額も少ない

20代は年収や勤続年数が少ないため、金融機関は融資を躊躇する傾向があります。しかし、借入総額が減ったことで住宅の質まで落とすと、光熱費の負担やメンテナンス費用が余計にかかることもあります。

その場合、注文住宅にこだわらず、先々の売却なども視野に入れ、分譲住宅やマンションなども選択肢に含めると良いでしょう。

老後の資産形成がしやすい

20代で住宅購入すれば、35年ローンでも60歳以下で完済する計画となります。55歳で住宅ローンを返済し終われば、老後の資産形成が容易になります。

また、年収が低い時期は返済の負担率も高くはなりますが、その返済計画が基盤となった生活設計となるため、様々な出費に対する意識も高まり、年齢と共に年収が高くなれば貯蓄も築きやすくなります。

団体信用生命保険がお得

住宅ローンを組む際、団体信用生命保険に加入される方がほとんどです。これは死亡や高度障害になって返済が不可能になった場合、住宅ローンの残債が全額免除になる保険です。様々な疾病による死亡や罹患への対応も可能な特約もあります。

健康な若いうちに住宅ローンをご利用する場合、団体信用生命保険やその特約の審査が通りやすいというメリットもあります。

20代からの家づくりのまとめ

20代で家を建てた方の半数は頭金なし、親などの援助なしとの調査もありますが、しっかりと長期に渡る返済計画を見通して建築されていることが伺えます。

また、早いうちに地域のコミュニティとのつながりや教育環境など、地域も意識した家づくりをされています。現状況での利便性の優先度が高い場合、将来の住み替えや売却も視野に入れた住宅購入をお勧めします。

30代からの家づくり

30代からの家づくりのポイントは以下の通りです。

それぞれ順番に解説します。

理想の家を建てやすい

30代は将来の暮らしや家族構成の見通しがたち、マイホームに対して実用的な要望がハッキリしており、夢と現実の折り合いが付きやすい時期にあるからです。

家づくりのポイントは、優先順位を決めておくことと、理想の家を事前に描いておくことです。家づくりは動き出したらあっという間に進むので、後悔しないためにも妥協できること・できないことを整理しておくことが大切です。

住宅ローンが通りやすい

30代は世帯年収が高くなり多額の借り入れができる場合が多いです。理由は、年収や勤続年数や業務内容などで社会的な信用が蓄積されているからです。

団体信用生命保険に関しては20代と同様に審査も通りやすく、主たる生計維持者に何かあった時も家族の住居を保証するという意味としても安心できるため、ご自身に適切だと思われる保険を選ぶと良いでしょう。

30代からの家づくりのまとめ

住宅ローンの完済年齢を考慮し、ライフプラン的にも30代で住宅購入を決断する方が多いのが現実です。このタイミングを逃すと、子供の転校の負担、家計の収支の問題、施主ご自身の健康の不安がでてきます。

また、親の介護を含めた実家や親戚問題など、住宅購入を決めるにあたり高いハードルの問題が増え、家族にとってベターな選択が判断しづらくなることもあります。

40代からの家づくり

40代からの家づくりのポイントは以下の通りです。

それぞれ順番に解説します。

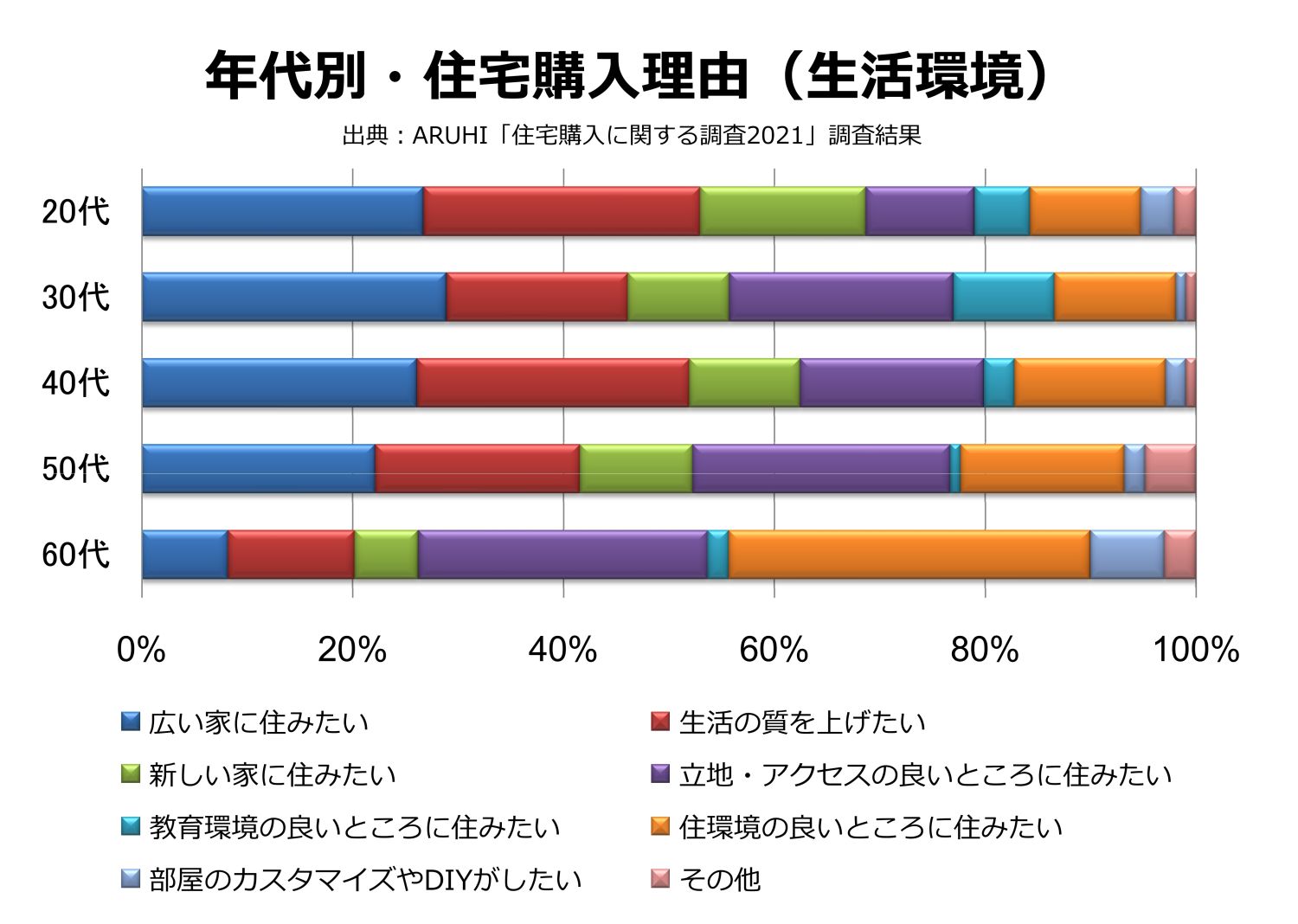

家を建てる理由の特徴

40代は新居へのあこがれの割合は少なくなり、広さや生活の質の向上、立地やアクセスなどの実用的な要素がバランスよくとれた家づくりを求める傾向にあります。

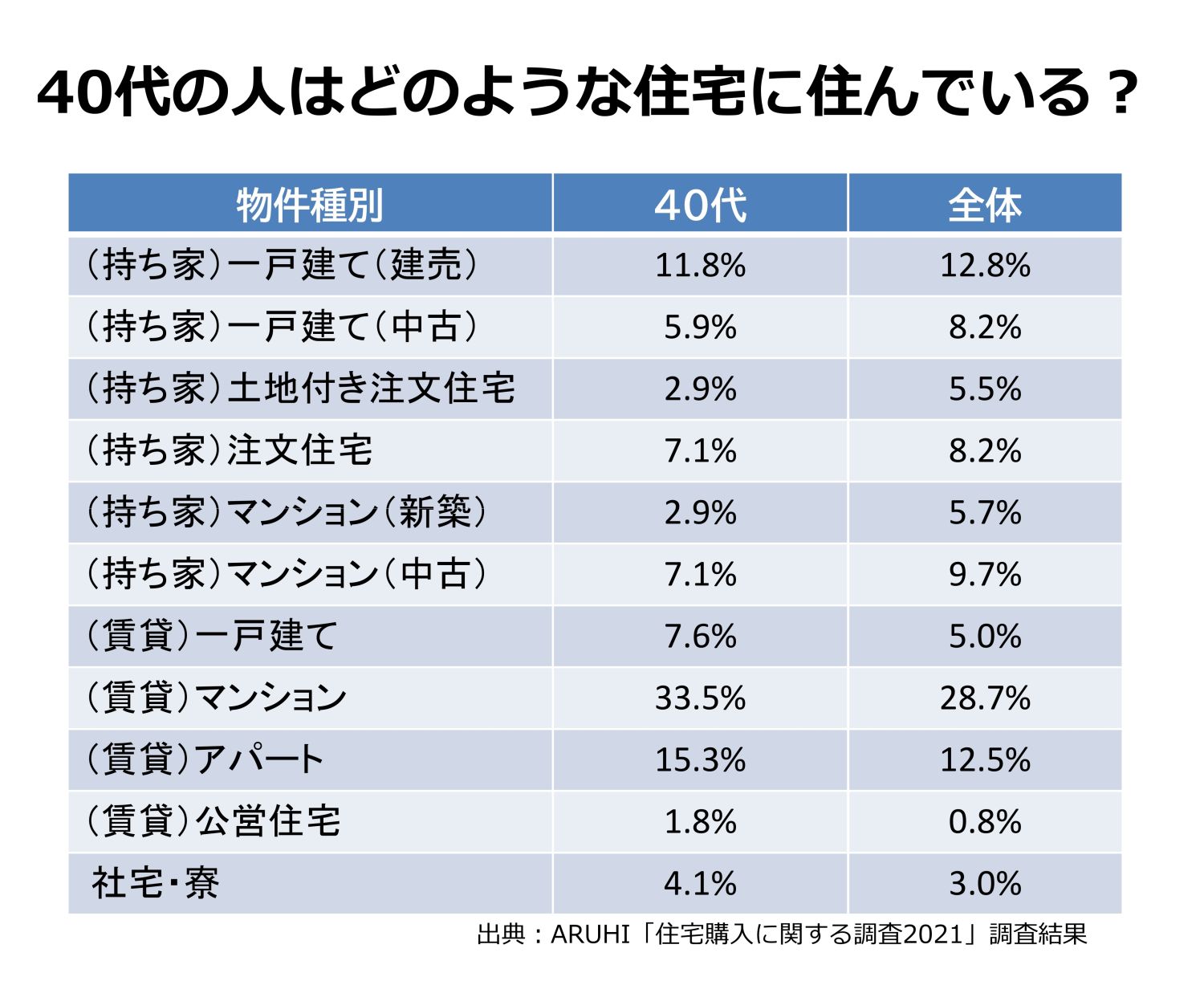

40代の方がどのような住宅に住んでいるかという調査によると、賃貸マンションや賃貸アパートに住んでいる方の割合が比較的多いことがわかります。

30代で多かった「広さ」という新居への要望は、現状の賃貸住宅で我慢できており、より住み心地が良く、利便性のある立地での住宅を求めていると推測できます。

住宅ローンの考え方

40代でも住宅ローンを利用することは可能で遅すぎるということもありません。ただし、住宅ローンの残高が多いうちに教育費用や介護費用で大きな出費の可能性がありますので、フィナンシャルプランナーに将来のお金の相談をすることをお勧めします。

そして、40代からの家づくりでは定年後も返済が続くことになります。自己資金に余裕がある方は、頭金を多めに入れて借入金額そのものを少なくし、定年後に繰り上げ返済をするといった対策も考えられます。また、13年間の住宅ローン減税や団体信用生命保険などの住宅取得にかかる経済的メリットなどを把握し、現金を残して老後に向けた資産運用をするという考え方もあります。

いずれにせよ、融資面の不安は年齢を重ねるごとに大きくなりますので、住宅ローンを利用する場合は単に負債・借金と考えず、不動産資産や万が一の住居の保険と考え、経済的メリットを比較し、勉強することで家づくりに積極的に取り組めます。

住宅ローンの頭金

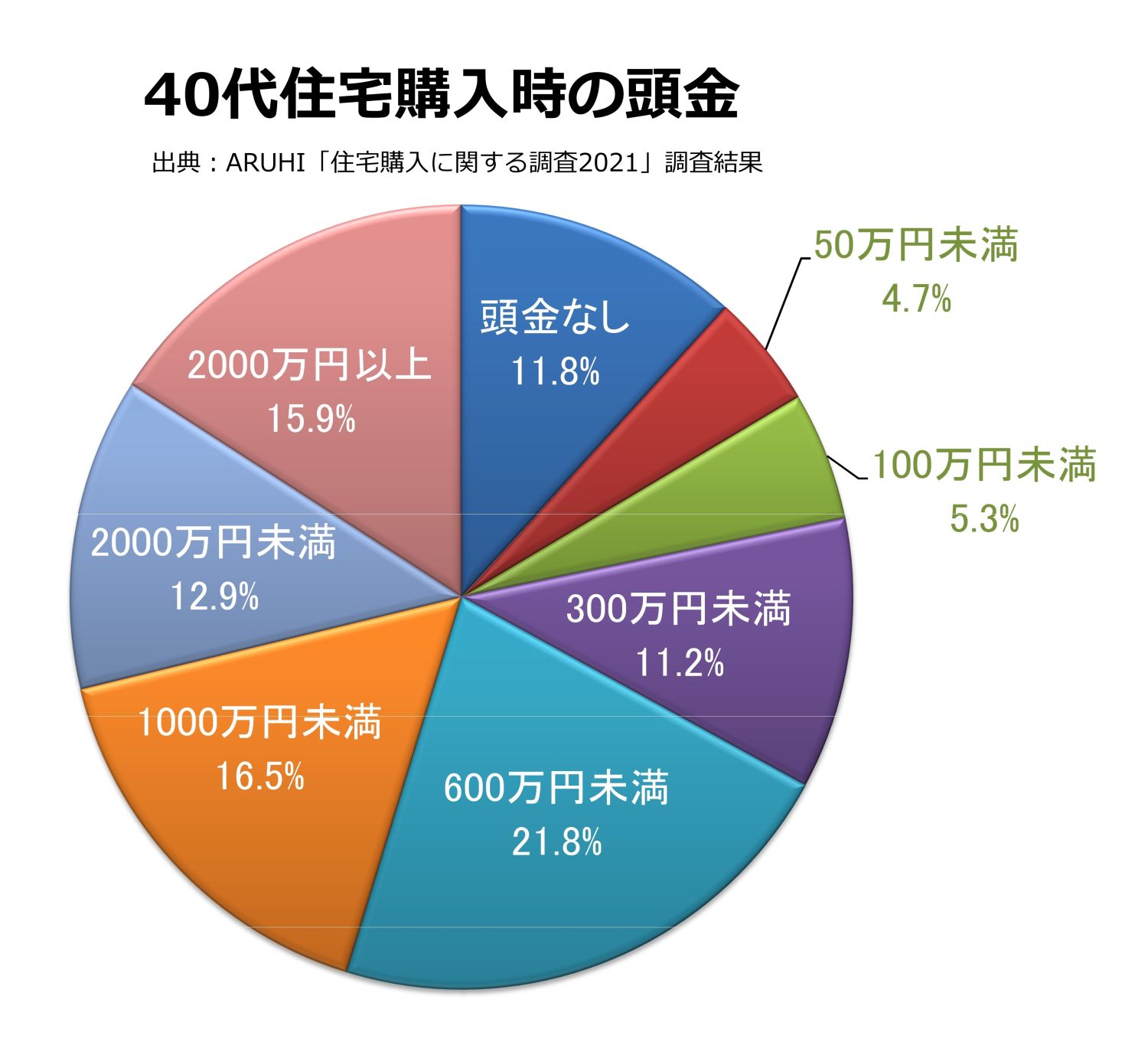

40代の住宅購入者や検討者の頭金に関する調査によると、最も多かったのが600万円未満で21.8%、次いで1,000万円未満が16.5%でした。また、28.8%の方が1,000万円以上の頭金を用意していましたが、一方で頭金なしが11.8%と1割を超えています。

しかし、2021年の調査と比較すると2割近くいた「頭金なし」の購入者数が、コロナ禍での将来の不安感が影響して減少傾向にあり、頭金を準備し慎重に住宅を購入する方が増えている予測できます。

40代からの家づくりのまとめ

40代は住宅ローンの返済と家賃の支払いをどのように判断するかがポイントです。住宅ローンはその他のメリットも含めてライフプランを立てることをお勧めします。

また、40代は暮らしの質を意識している傾向がありますので、高性能な注文住宅を検討すると良いでしょう。なぜなら、性能の悪い住宅は暑い寒いばかりでなく、ランニングコストも高くなり後悔する要素が多いからです。また、注文住宅でライフスタイルに合わせた間取りにすることで、心身ともに満足できる暮らしが実現できるでしょう。

50代からの家づくり

50代からの家づくりのポイントは以下の通りです。

それぞれ順番に解説します。

家の広さは必要最低限で良い

50代は子どもの独立や親の介護の可能性も含めて、家族構成の変化が現実的に見えてくる年代でもあります。そのため、必要な間取りが明確になり、より実用的なプランが立てられることになります。

家づくりで立地選びがしやすい

リタイヤまでの期間が短いので、将来の生活環境を踏まえ、土地価格の低い郊外を選択できる傾向があります。利便性の高い都心では、価格が高いだけでなく土地が見つかりにくいので、立地選びがしやすいと言えます。

また、相続などで親の土地の活用や二世帯への建替えなど、資産がある状態からの家づくりをする方も多く、土地探しに時間がとられることが少ない傾向にあります。

住宅ローンの返済計画が重要

50代からの家づくりで一番心配なのが住宅ローンの返済計画でしょう。一般的な完済年齢は80歳が最長で30年間のローンを組める形となっていますが、老後の年金生活でのローン返済は大きなリスクとなります。

お金の専門家の多くが返済は10年前後、遅くとも65歳くらいまでの完済を奨めています。そのため、頭金はしっかり準備しておく必要があります。50代は平均的に購入金額の18%程度の頭金を準備しているという調査報告もあります。

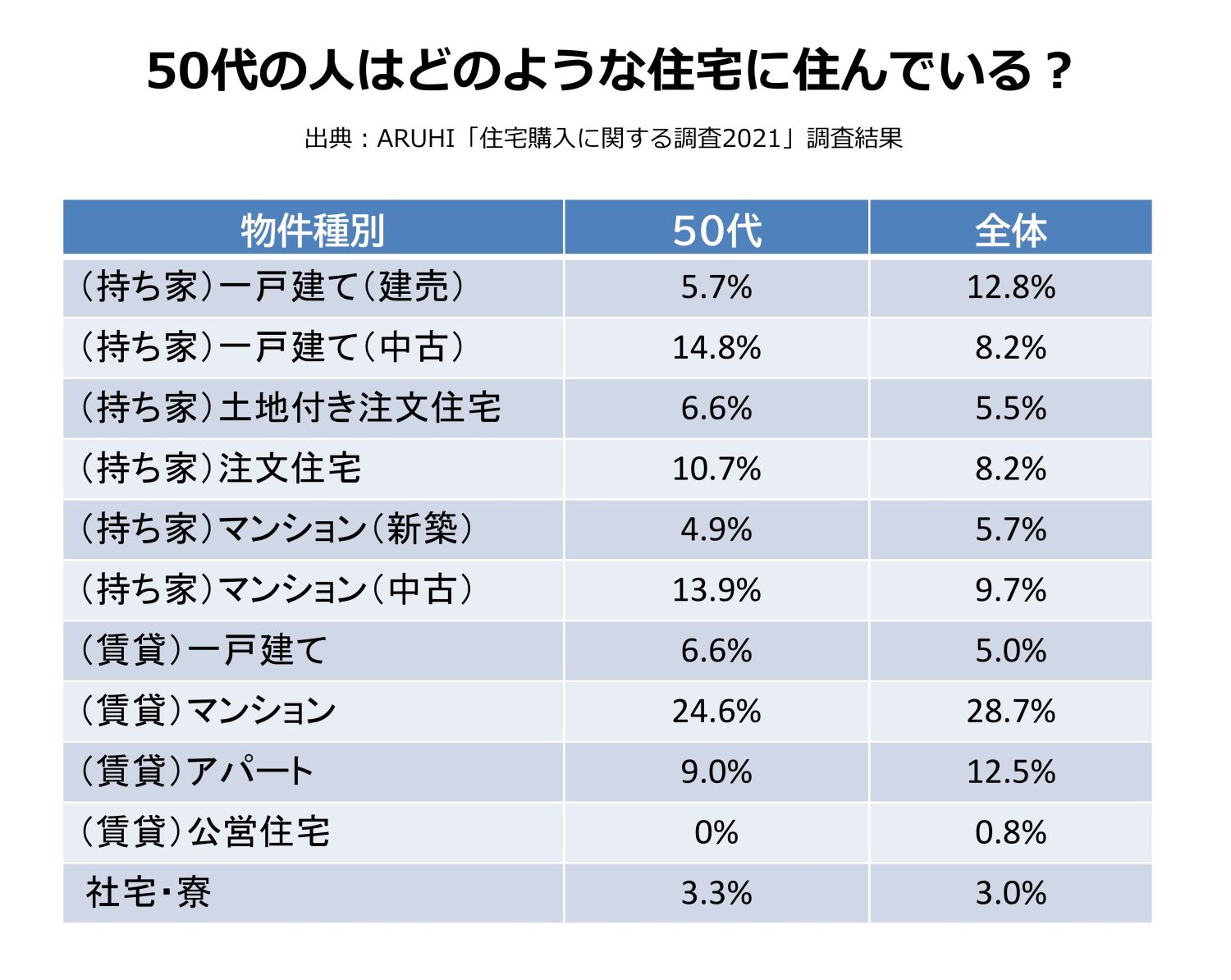

例えば、1500万円を返済期間15年、金利1.5%で借りるとすると、月々93,111円となります。あとはどれくらいの現金を準備して総予算を決めるかということになります。したがって、50代からの家づくりでは、注文住宅よりもいくらか価格の安い2500万円から3500万円あたりの中古住宅購入者が多い傾向にあります。

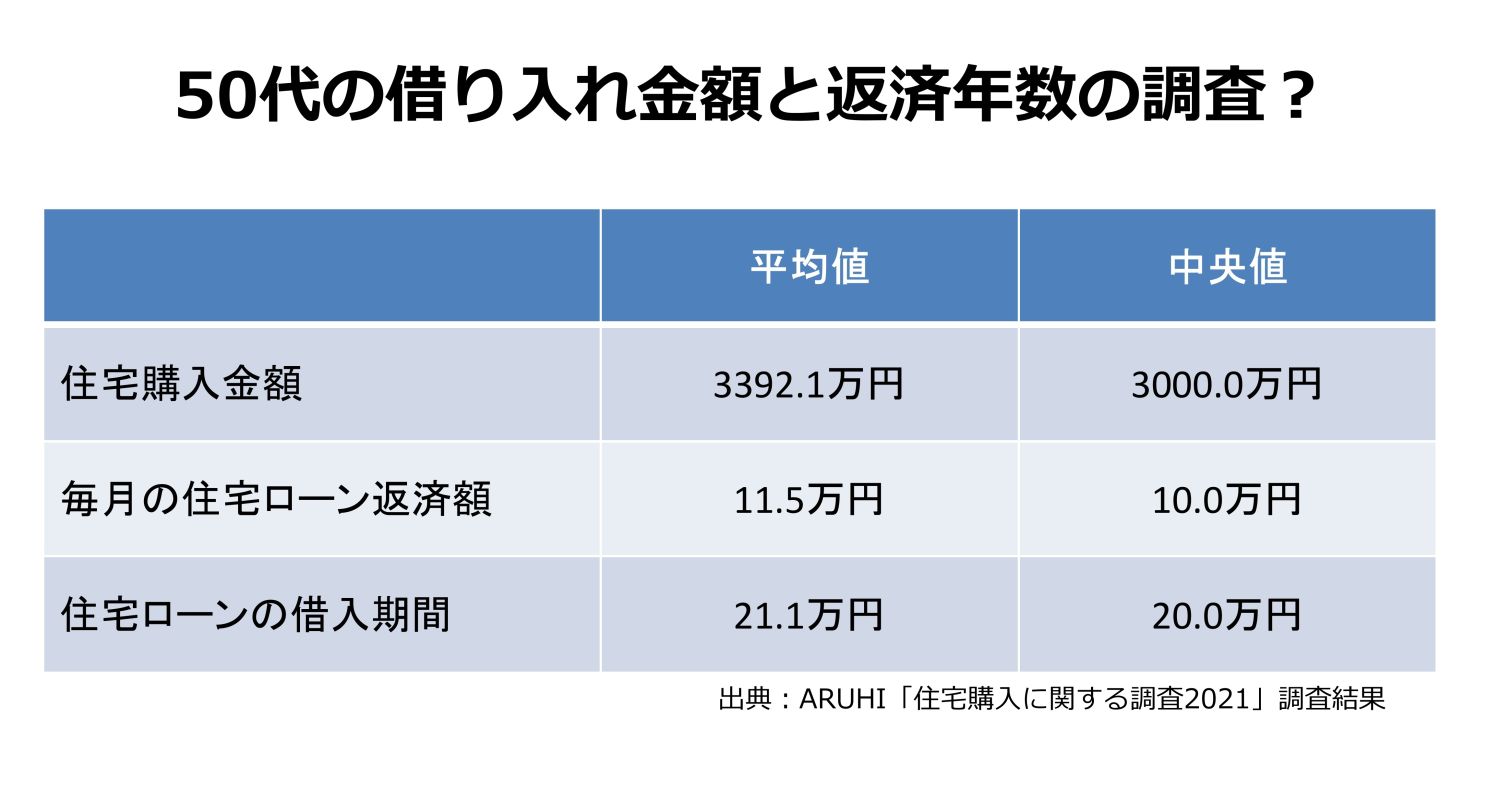

50代の住宅購入金額の平均は3,392.1万円(中央値3,000万円)でした。「住宅ローンの毎月返済額」は平均11.5万円(中央値10万円)、「住宅ローンの返済期間」は意外と長く平均21.1年(中央値20年)となっています。

住宅ローンを組む際のポイント

50代で住宅購入することは可能ですが、住宅ローンを組むときは問題となりやすいです。年齢、返済期間、健康状態など金融機関の審査は厳しくなる傾向にあります。

【退職金に関して】

退職時の年齢を超える借入期間の場合、金融機関はどのように返済をするのか厳しく審査するため、まとまった額の退職金が得られれば審査に有効な条件となります。

【親子リレーローンに関して】

50代から二世帯住宅を検討中で、かつ子どもが成人している場合は、親子リレーローンの活用も可能です。ただし、親子といえども長期間の返済となれば問題が起こる可能性も考えられますので十分な注意が必要です。

【団体信用生命保険に関して】

健康上の問題がある場合、団体信用生命保険に加入できず、住宅ローン自体を利用できない場合があります。その際は、団体信用生命保険の加入が必須ではない「フラット35」などの住宅ローンを検討すると良いでしょう。

【頭金に関して】

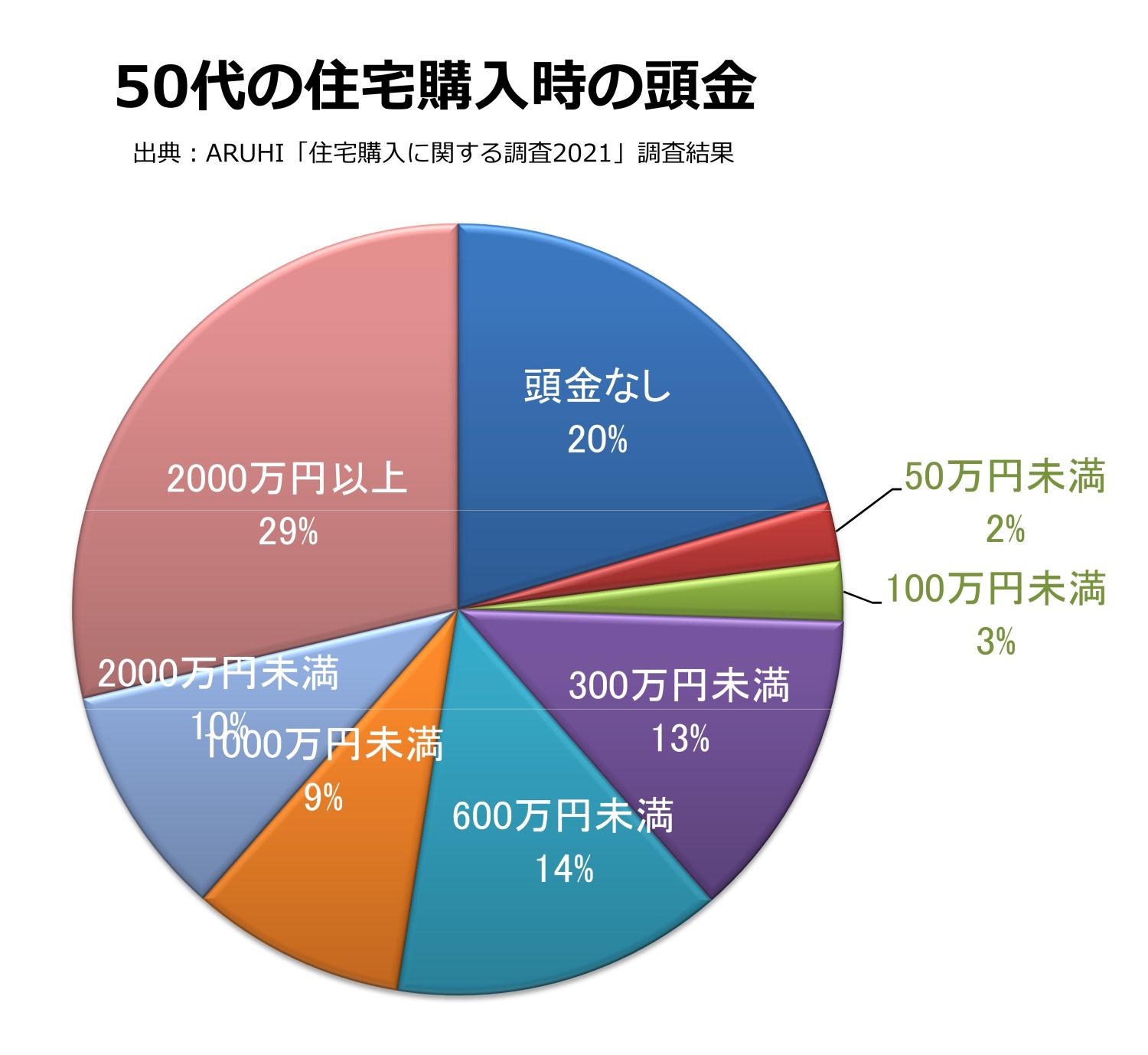

50代からの家づくりでどれくらい頭金を準備しているかに関しては、次のような調査があります。

頭金なしで住宅購入をしている方も一定数いますが、50代では十分な頭金を準備している割合も高く、コロナ禍でさらにこの傾向は強まっています。

50代からの家づくりのまとめ

50代で住宅購入をご検討する場合は、定年後の住宅ローンをどのように返済するか、頭金をどの程度準備しておくか、しっかりと考えておくことが大切です。定年後の生活資金に支障が出ないよう、慎重にシミュレーションをしておくと良いでしょう。

60代からの家づくり

60代からの家づくりのポイントは以下の通りです。

それぞれ順番に解説します。

老後を見据えた資金計画

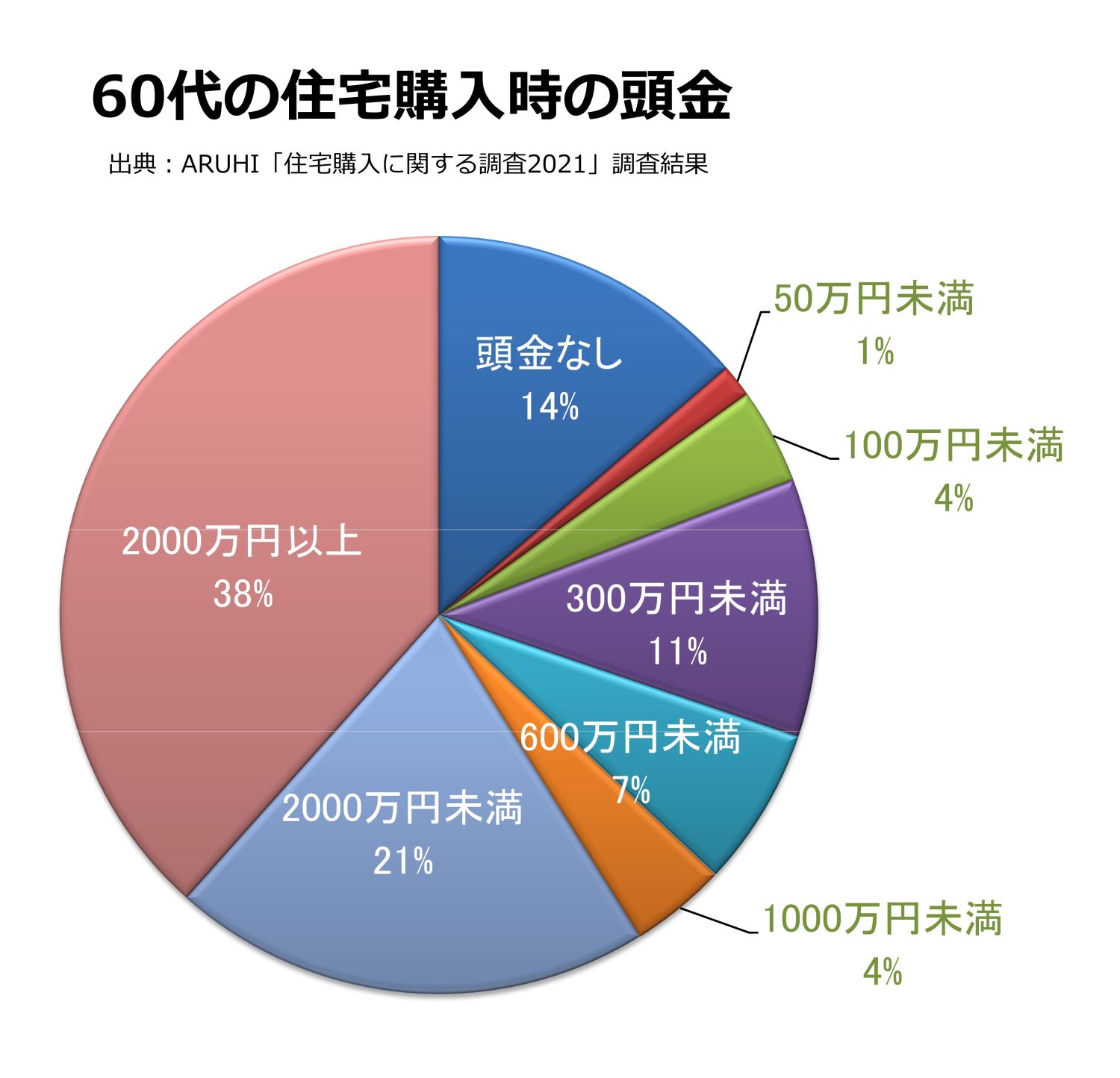

住宅ローンを利用する場合、60代は審査が厳しくなります。借入時の上限を70歳に設定している金融機関は多いですが、返済能力や健康状態が審査のポイントになります。住宅ローンの審査や返済が不安な60代の方は、頭金を準備している場合が多いです。

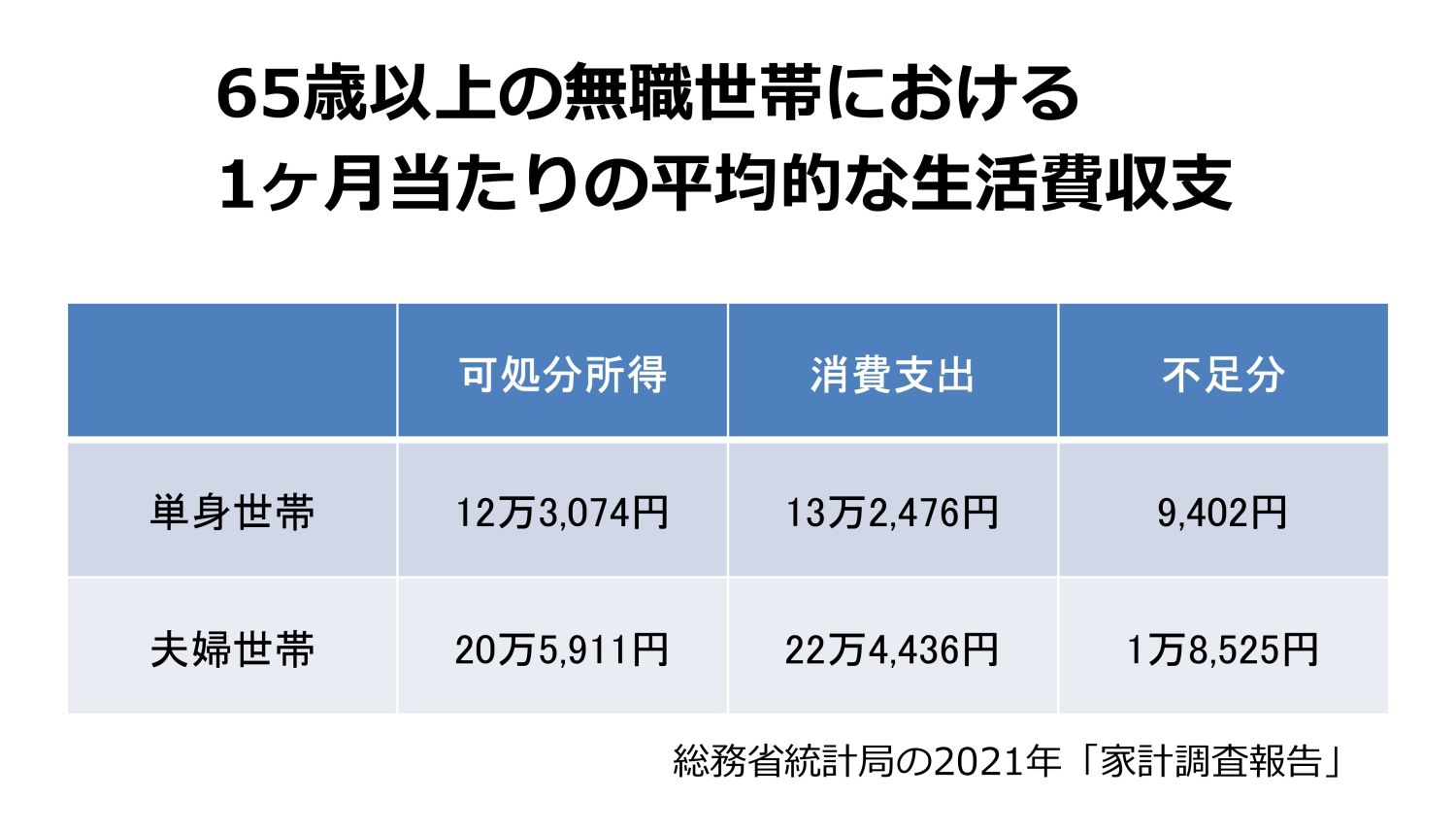

また、60代からの家づくりでもっとも懸念されるのが、老後の生活資金が圧迫されてしまうリスクです。総務省統計局の2021年「家計調査報告」によれば、65歳以上の無職世帯における1ヶ月当たりの平均的な生活費収支は以下のとおりです。

住宅ローンを完済している世帯も含めた平均データでは、年金と社会保障だけでは生活費は毎月1~2万円の赤字となっています。

この調査による住居費は約1.5万円。これは、調査された60代の多くが持ち家であったことによるものですが、住宅ローン返済や賃貸の額により不足分はさらに増えます。したがって、老後に必要な貯蓄は65歳から90歳までの毎月の赤字分の25年間が最低限必要になると考えられます。

老後に必要な資金を考慮すると、新築の注文住宅に限定せず、マンションや戸建てや中古などから最適なものを選ぶと良いでしょう。

お子様との居住を考えている場合、親子リレーローンを検討するのもひとつの方法です。ローン残債のない住宅にお住まいで住み替えを考えている場合、リバースモーゲージ型住宅ローンの活用という選択もあります。これは、死亡時に元金を相続人が一括で支払うか物件を売却することで、毎月の支払いを利息部分のみに抑えられる仕組みです。

マンションと戸建ての選択

最近では、老後を過ごすための住み替え先にマンションを選ぶ方が増えています。マンションは、セキュリティが優れている、生活に便利な立地で探しやすい、管理の手間が省けるというメリットがあり、高齢者にとって住みやすい住居形態です。

一方で、住み替え先に一戸建てを選ぶ方は、上下階や隣室の騒音などの心配がない、管理費や修繕積立金、駐車場代といった月々のランニングコストがかからない、住環境によって自然やガーデニングを楽しめるなどの理由が挙げられます。

また、建て替えの場合、住み慣れた環境でライフスタイルに合わせたコンパクトで住みやすい家にできるなどのメリットが挙げられます。それらの特徴と予算を踏まえると、マンションか一戸建てかの方向性が決めやすくなるでしょう。

住み替え先のエリアの選択

老後の住み替えの場合、「都市部に住み替える」パターンと、「郊外に住み替える」パターンが考えられます。

夫婦だけの生活になると家が広すぎると感じることもあるでしょう。その場合、多少手狭になっても都市部に近い物件に住み替えることを選択されるケースがあります。都市部であれば、交通の便もよく、買い物も便利で、病院なども近くにあることが多いためです。

逆に、老後は都会の喧騒から離れて、郊外でのんびり暮らしたいというニーズもあります。郊外であれば、自然が豊かで、地価が安く、広めの土地を得られやすく、住み替えにかかる費用を抑えやすくなります。

60代からの家づくりのまとめ

60代からの家づくりは老後の生活費の問題を一番に考えましょう。お金に余裕のある方であれば問題ありませんが、借り入れを考えている方は先入観にとらわれず、賃貸と持ち家の違いを冷静に比較し、住宅購入する場合は老後を見据えた資金計画が大切です。

まとめ

本記事では、20代~60代まで各年代ごとの家づくりの考え方を、お金と傾向の観点からわかりやすく解説しました。

年齢によって考え方が大きく左右されるのが住宅ローンを利用する場合です。20代~40代の方までは、住宅ローンを利用しても定年までに完済できる可能性が高いですが、50代以上になるといつを完済の時期とするかで変わります。

家に求めるものは年齢より個人差のほうが大きく、人それぞれで考え方も異なりますので、どのような家を建ててどのような返済計画を立てるのがベストなのか判断に迷われてる方は、ぜひ一度お気軽にご相談ください。

関連記事を見る

-

![福岡で「本当に暖かい家」を建てるなら?福岡工務店の口コミと驚異のC値を徹底解説]()

全般

福岡で「本当に暖かい家」を建てるなら?福岡工務店の口コミと驚異のC値を徹底解説

-

![福岡で注文住宅を建てるなら|モデルハウス見学のポイントと福岡工務店の強み]()

全般

福岡で注文住宅を建てるなら|モデルハウス見学のポイントと福岡工務店の強み

-

![家を建てる際の予算に対する考え方や後悔しないためのポイントなどを解説]()

全般

家を建てる際の予算に対する考え方や後悔しないためのポイントなどを解説

-

![県外(遠方)から家を建てる際のポイント【住宅ローンの注意点まで解説】]()

全般

県外(遠方)から家を建てる際のポイント【住宅ローンの注意点まで解説】

-

![斜面(傾斜地)に家を建てる際のポイント【メリットとデメリットを解説】]()

全般

斜面(傾斜地)に家を建てる際のポイント【メリットとデメリットを解説】

-

![田畑などの農地に家を建てる際のポイント【農地転用の各種手続きを解説】]()

全般

田畑などの農地に家を建てる際のポイント【農地転用の各種手続きを解説】

-

![更地に家を建てる際の後悔しないポイント【更地にする費用や期間を解説】]()

全般

更地に家を建てる際の後悔しないポイント【更地にする費用や期間を解説】

-

![田舎に家を建てる際の後悔しないポイント【メリットとデメリットを解説】]()

全般

田舎に家を建てる際の後悔しないポイント【メリットとデメリットを解説】

-

![平屋の家を建てる際の後悔しないポイント【必要な家の広さの目安を解説】]()

全般

平屋の家を建てる際の後悔しないポイント【必要な家の広さの目安を解説】

-

![新築で家を建てる際の流れや予算の考え方【注文住宅の費用の相場も解説】]()

全般

新築で家を建てる際の流れや予算の考え方【注文住宅の費用の相場も解説】

-

![シングルマザーで家を建てる場合の考え方【メリットとデメリットを解説】]()

全般

シングルマザーで家を建てる場合の考え方【メリットとデメリットを解説】

-

![60代で家を建てる際のマイホームの考え方【メリットとデメリットを解説】]()

全般

60代で家を建てる際のマイホームの考え方【メリットとデメリットを解説】